财务分析时杜邦分析如何使用

admin888

|一、杜邦内核

理念已经讲得差不多了,概括为四个字——物有所值。买入很简单,卖出怎么卖,长期市盈率的15倍以上,你都可以择机卖出。但还有另一种情况,如果我现在看好这家企业,但它还未达到我们卖出条件的时候,它的经营就出现了问题怎么办?当然是卖出啊,趁着船没沉,赶紧走。可衍生的问题又来了,我怎么知道它经营得不好了?

这个问题就有些难了,你可以看每股收益。这个是很简单,可每股收益是综合而成的,它里面或多或少有一些会计处理,或者有一些我们认为不是经常性的收益在里面,还需要将它刨除。这还需要看大量的数据,分析起来没有头绪。

我到底要看什么数据才能知道企业到底经营得怎么样?或者说,我到底怎么才能知道,它变好了,好在什么地方了?它变坏了,坏在什么地方了?这就需要一种技能,叫作顺藤摸瓜。

顺藤摸瓜,顺哪根藤,摸哪个瓜。就是我们今天要说的杜邦分析,它的内核就是一个公式。

净资产收益率=销售净利率×总资产周转率×权益乘数。

(1)顺藤摸瓜

销售净利率=净利润/营业收入。看起来像什么,像毛利率。毛利率怎么算的,毛利率=(营业收入-营业成本)/ 营业收入。分母是一样的,分子略差一点。毛利率的分子,营业收入减去营业成本,怎么才能变成净利润,营业收入减去营业成本,减去费用,减去资产减值,减去税,再加一些杂七杂八的小项,就是净利润了。也就是说,我们可以把毛利率近似地看成是销售净利率。那问题来了,毛利率也好,销售净利率也好,考查企业的什么?盈利能力!

总资产周转率=营业收入/总资产,这个我们说过,这考查的是企业的营运能力。

权益乘数是什么?股东权益比例的倒数就是权益乘数。就是资产总额是净资产的多少倍。权益乘数反映了企业财务杠杆的大小,权益乘数越大,净资产所占比重越小,财务杠杆就越大。权益乘数越大,说明企业偿债压力越大。这又考查了企业的偿债能力。

再看杜邦分析公式左边的项目,净资产收益率,净利润除以净资产。也就是股东投入的钱,每年能赚多少钱,也是我们最关心的。

那么整个等式就是用我们最关心的一个数据,来考查企业的盈利能力、营运能力和偿债能力。一个等式考查三种几乎就是我们在乎的全部信息。这个等式就是杜邦分析的精髓。在这个等式中,哪个对净资产收益率的贡献大,哪个贡献小,一目了然。如果净资产收益率降低了,可以直接找到到底是盈利能力出了问题,还是营运能力出了问题,或者是偿债能力出了问题,这就是顺藤摸瓜。

有必要再来梳理一遍。

净资产收益率

等于销售净利率(净利润/营业收入) 盈利能力

乘以总资产周转率(营业收入/总资产) 营运能力

乘以权益乘数(总资产/净资产) 偿债能力

(2)伊利股份

根据杜邦分析的公式,我们必须获得四个基本数据,净利润、营业收入、总资产、净资产。2016年年报显示,伊利股份净利润566,180.77万元、营业收入6,060,922.15万元、总资产3,926,227.29万元、净资产2,323,588.79万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入)× (营业收入/总资产)×(总资产/净资产)

=(566,180.77 / 6,060,922.15)×(6,060,922.15 / 3,926,227.29)×(3,926,227.29 / 2,323,588.79)

=9.34% × 154.37% × 1.69

=24.36%。

如果只看这年的数据,除非每项指标出现极端情况,才能发现问题,如果像伊利股份这样不论哪项指标都好的企业,是没有办法发现问题的,所以我们还需要对比一下2015年的数据。

2015年年报显示,伊利股份净利润463,179.18万元、营业收入6,035,987.38万元、总资产3,963,096.82万元、净资产2,014,591.63万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入 )× (营业收入/总资产 )×( 总资产/净资产)

=(463,179.18 / 6,035,987.38)×(6,035,987.38 / 3,963,096.82)×( 3,963,096.82 / 2,014,591.63)

=7.67%×152.3%×1.97

=22.98%。

销售净利率由7.67%上涨至9.34%,总资产周转率由152.3%上涨至154.37%,权益乘数由1.97下跌至1.69。其中权益乘数越小,说明净资产在总资产中的占比越大,杠杆越小,风险越小。2015年至2016年,从杜邦分析公式中可以看出,伊利股份三个主要的指标全部比前一年更好。

杜邦分析最主要的特色是可以顺藤摸瓜,三个指标变得更好了,是从哪一个数据变好的呢?销售净利率上涨,与净利润与营业收入有关。营业收入从603.6亿元上涨至606.09亿元,上涨0.4%。净利润由46.54亿元上涨至56.69亿元,上涨21.81%。可见净利润的巨幅上涨,促使销售净利润率上涨。

那么净利润的上涨是由什么引发呢?它可以拆分成营业总收入、营业总成本(成本 、销售费用、管理费用、财务费用)、其他利润和所得税。营业总成本由556.52亿元下降至554.88亿元,总成本只下降了不到2亿元,说明伊利股份在经营上与2015年相比,并未有重大的突破和改变,净利润上涨与主营业务无关。

再看总资产周转率,总资产由396.31亿元下降至392.62亿元,为什么净利润上涨了21.81%,总资产反倒变少了呢?总资产是由负债和净资产构成,负债由194.85亿元下降至160.26亿元,下降17.75%;净资产由201.46亿元上涨至232.36亿元,上涨15.34%。清偿了负债,并且使净资产增加,虽然总资产下降了,但是净资产增加了。再由于分子营业收入的增加,分母总资产的减少,使得周转率变得更快了。

最后看权益乘数,总资产变少,净资产变多,净资产在总资产的占比变大,所以权益乘数变小,偿债能力变得更强,杠杆变小,风险更小。

当然还要再向下拆分,总资产中的资产由流动资产和非流动资产构成,负债由流动负债和非流动负债构成。2015年流动资产197.86亿元,流动负债182.02亿元,流动比率1.09。2016年流动资产201.93亿元,流动负债149.07亿元,流动比率1.35。流动比率上升,短期偿债能力变强。

流动资产还可以拆分为货币资金、应收预收项、存货等经营项目,用流动资产减去存货数额,得到速动资产,可以计算出速动比率。现金除以流动负债还可以计算出现金比率。

任何财务指标都可以在杜邦分析中找出对应的项目,而它们分别对应在盈利能力的销售净利率、营运能力的总资产收益率、偿债能力的权益乘数中。顺藤摸瓜,好在哪里,坏在哪里,一目了然。

二、三种不同侧重

杜邦分析中的三个因子,分别描述的是企业盈利能力、营运能力和偿债能力,而偿债能力也可以从不同角度理解为融资能力。所在不同行业的企业,在经营中会有不同的侧重,有些企业靠高利润率,有些企业靠快速周转,有些企业靠高杠杆借鸡生蛋。

(1)高利润率

2015年年报显示,吉林敖东(000623)净利润259,358.93万元、营业收入233,476.08万元、总资产1,983,401.63万元、净资产1,758,358.43万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入 )× (营业收入/总资产 )×( 总资产/净资产)

=(259,358.93 / 233,476.08)×(233,476.08 / 1,983,401.63)×(1,983,401.63 /1,758,358.43)

=111.09%×11.77%×1.13

=14.78%。

销售净利率非常高,高达111.09%。因为它的毛利率高达68.95%,我们在讲盈利能力时说过,毛利率高的企业,并不以走量为战略定位,所以它的周转率一定非常低。吉林敖东的总资产周转率只有11.77%,大约需要31年才能完成一次周转。它的权益乘数只有1.13,说明负债占比非常低,资产负债率只有11.35%,偿债能力非常强,毫无风险,也可以说吉林敖东很少利用杠杆,几乎靠全资经营。对于中成药来说,销售的市场占有率几乎是固定不变的,所以也不需要利用杠杆。

但2016年的数据相比2015年就不那么理想了,2016年年报显示,吉林敖东的净利润166,649.14万元、营业收入273,669.71万元、总资产2,034,050.33万元、净资产1,887,403.45万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入)× (营业收入/总资产)×(总资产/净资产)

=(166,649.14 / 273,669.71)×(273,669.71 / 2,034,050.33)×(2,034,050.33/1,887,403.45)

=60.89%×13.45%×1.08

=8.84%。

销售净利率由111.09%下降至60.89%,净利润由25.94亿元下降至16.66亿元,营业收入由23.35亿元上升至27.37亿元。为什么营业收入上升了,净利润反而下降了?吉林敖东的净资产收益率主要靠净利润率作为支撑,其他两项基本没有什么变动,如果净利润率这方面出现了问题,相当于吉林敖东总体出现了问题。

2016年成本比2015年上升0.68亿元,基本持平。问题在于营业收入上升,净利润却下降,只能说明毛利率又升高了,2016年毛利率达到71.03%,较之于2015年的68.95%上升了2.08%。成本未变,营业收入上涨,说明销售价格上涨了。但价格上涨势必会使销售量更少,所以净利润下降了,这是一方面。

另一方面,2016年销售费用上涨2.16亿元,管理费用上涨0.12亿元,财务费用上涨0.17亿元,再加上成本上涨的0.68亿元,总成本共上涨3.13亿元。相比营业收入上涨的4.02亿元,本次提升成品售价只带来0.89亿元的营收增长,销售量却有所下降,总销售利润率降低,总体上得不偿失。销售量的降低,也让存货上升0.4亿元。

这组数据更加表明,中成药的市场份额几乎不变。一旦单品售价上涨,势必会降低市场占有率。如果吉林敖东在新的一年内保持售价不变,净资产收益率预计保持不变。但若继续涨价,净资产收益率会进一步降低,也会逐渐降低核心竞争力。可以说2017年的战略定位,是决定我们是否购买或持有吉林敖东的主要原因。

(2)高周转率

重庆百货(600729)属于零售业的渠道销售商,我们在讲盈利能力时说过,零售业的毛利率越低,核心竞争力越强,这类企业比的就是周转率。

2015年年报显示,重庆百货净利润35,825.23万元、营业收入3,649,249.04万元、总资产1,445,026.63万元、净资产520,335.56万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入 )× (营业收入/总资产 )×( 总资产/净资产)

=(35,825.23 / 3,649,249.04)×(3,649,249.04 / 1,445,026.63)×( 1,445,026.63 /520,335.56)

=0.98%×252.54%×2.78

=6.88%。

销售净利润只有0.98%,非常低,这才是零售业应有的做法,2015年毛利率为18.68%,低于零售业平均水平。最让人眼前一亮的是总资产周转率,高达252.54%,大约144天总资产就会转一圈。

2016年年报显示,净利润4,871.09万元、营业收入3,384,677.26万元、总资产1,231,652.13万元、净资产478,105.20万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入)× (营业收入/总资产)×(总资产/净资产)

=(41,871.09 / 3,384,677.26)×(3,384,677.26 /1,231,652.13)×(1,231,652.13 / 478,105.20)

=1.24%×274.81%×2.58

=8.79%。

营业收入下降,但净利润上涨,说明重庆百货的单品售价又下降了,价格下价,销量就会上升,销售净利率反而更高。就像降税反而让税款总额增加一样,这与吉林敖东恰成反比。2015年重庆百货毛利率18.68%,2016年下降至16.8%,收益反而增多,这确实是零售业的典范。

卖得多卖得快,自然就会使资产以更快的速度流转,效率更高。2015年总资产周转率252.54%,2016年总资产周转率274.81%,变快了22.27%。2016年每132.82天流转一次。

重庆百货如果能继续降价、降低毛利率,或者保持这种经营战略,只要条件合适,我们就会考虑购入或继续持有股票。最好的情况是达到一个均衡点,使得销售价格和销售量的乘积达到最大化。

(3)高杠杆

2015年年报显示,保变电气(600550)净利润9,065.11万元、营业收入402,743.30万元、总资产804,286.34万元、净资产51,470.57万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入)× (营业收入/总资产)×(总资产/净资产)

=(9,065.11/402,743.30)×(402,743.30/804,286.34)×(804,286.34/51,470.57)

=2.25%×50.07%×15.63

=17.61%。

保变电气的主营业务是变压器、互感器的生产销售及相关的加工业务,属于传统制造业。看它的销售净利率只有2.25%,毛利率只有18.06%,比零售业还要低,可见这是一个没有高附加值的行业。总资产周转率也只有50.07%,大约要2年才能流转一次,表明这是一个不太注重以量取胜的企业。两方面都不突破,为什么它的净资产收益率能达到17.61%呢?

2015年保变电气的资产负债率达到93.6%,100元的资产中,只有6.4元是自己的,杠杆高达15.63倍。所以只要赚一点钱,扣除利息后,对于少得可怜的净资产,都会通过杠杆放大很多倍。

保变电气2016年年报显示,净利润10,912.81万元、营业收入406,843.60万元、总资产965,226.50万元、净资产63,410.54万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入 )× (营业收入/总资产 )×( 总资产/净资产)

=(10,912.81/406,843.60)×( 406,843.60/965,226.50)×( 965,226.50/63,410.54)

=2.68%×42.15%×15.22

=17.19%。

2016年的经营策略基本未变,从销售净利率的略微升高,和总资产周转率的略微下降,可以推导出单品售价略微上涨,证据是2015年的毛利率为18.06%,2016年的毛利率为23.66%。权益乘数基本未变,资产负债率还是高达93.43%。

这种企业经营上没有核心竞争力,既无高附加值,又无渠道销售商的低价走量优势,只能靠着高杠杆来增加净资产收益率。虽然净资产收益率很高,但风险也非常大。稍有风吹草动,面对如此高规模的负债,仅有的一点净资产根本无法抵御风险。

我没有贬低高杠杆是经营模式,我们去看哈撒韦的财务报表,巴菲特也要用杠杆。一家企业如果不具备高利润的产品,也不具备高营运能力,那么它只能走杠杆的路。高杠杆是一把“双刃剑”,如果用得好,就是借鸡生蛋,如果用得不好,就是鸡飞蛋打。我只能提醒,遇到高杠杆模式的企业,介入时要慎重。

三、净资产收益是怎么变低的

华塑控股(000509)的主营业务为建材加工、门窗安装、园林工程。2015年年报显示,华塑控股净利润1,631.22万元、营业收入17,683.67万元、总资产56,782.71万元、净资产3,319.71万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入 )× (营业收入/总资产 )×( 总资产/净资产)

=(1,631.22 / 17,683.67)×( 17,683.67 / 56,782.71)×( 56,782.71 / 3,319.71)

=9.22%×31.14%×17.1

=49.1%。

华塑控股与上例的保变电气几乎相同,既不是以高利润率取胜,也不是以高营运率取胜,而是以高杠杆获得高净资产收益率。看它的主营业务,没有高科技含量,没有产品差异化优势,只要能把人组织起来,差不多都可以做。它这么高的净资产收益率唯一的来源就是高杠杆。资产负债率高达93.4%,高杠杆也意味着高风险。

2016年年报显示,净利润-7,136.68万元、营业收入7,883.50万元、总资产34,152.19万元、净资产2,253.09万元。代入杜邦分析公式。

净资产收益率

=销售净利率 × 总资产周转率 × 权益乘数

=(净利润/营业收入)× (营业收入/总资产)×(总资产/净资产)

=(-7,136.68 / 7,883.50)×( 7,883.50 / 34,152.19)×( 34,152.19 / 2,253.09)

=-90.53%×23.08%×15.16

=-316.76%。

由2015年的正值49.1%,断涯式下跌至2016年的负值-316.76%。这其中经历了什么?

首先看销售净利率中的净利润和营业收入,净利润由2015年的盈利1,631.22万元到2016年的亏损-7,136.68万元;营业收入由17,683.67万元下降至7,883.50万元。这种没有门槛限制的行业,营业收入下降,只能说明该行业竞争激烈,特别是房市调控以来,房地产的兴衰直接影响着下游门窗企业的兴衰。

成本项目中,成本上涨0.73亿元,恰好是2015年的2倍;销售费用增加了200万元左右;管理费用减少了2500万元左右,财务费用增加了600万元左右。除了直接成本翻了1倍以外,其他费用基本未变。

2016年有色金属出现了10年来未见的牛市,其中铝指数由年初的每吨10,850元,最高上涨至每吨14,675元,上涨幅度高达35.25%。这是华塑控股直接成本上升的直接原因,再加上房地产调控,导致在有限市场内行业竞争激烈。

再看总资产收益率由31.14%下降至23.08%。总资产由56,782.71万元下降至34,152.19万元,共下降22,630.52万元。除了净利润亏损的7,136.68万元,还有15,493.84万元待查。分子营业收入下降的速度,大于分母总资产的下降速度,所以总资产周转率降低。

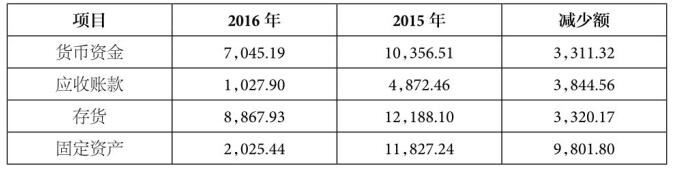

总资产中,流动资产11,500.94万元,其中非流动资产减少11,129.58万元。其中减少额度最大的几项如表6-1所示。

表6-1 华塑控股近2年主要财务数据

存货金额的降低,原因是进行了大幅度的跌价准备。如果你了解经济学就会知道,价格并不是由成本决定,而是由需求决定,在行业不景气的前提下,售价一定会降低,而存货按市场公允价值计算,也只能计提跌价准备了。

固定资产的减少,给出的原因是处置子公司所置。为什么处置子公司,怎么处置的,这些都要再细查资料。2016年11月21日华塑控股发布公告:“公司接到控股子公司南充华塑建材有限公司董事会通知,鉴于南充华塑目前经营持续亏损,已严重资不抵债,无法正常经营,南充华塑拟向人民法院申请破产清算,公司同意南充华塑进行破产清算。”

它的净资产收益率是怎样降低的?原因一,房地产市场调控,短期内竞争过于激烈。原因二,有色金属等原材料大幅上涨,导致成本急剧攀升,盈利能力下降,甚至亏损。原因三,由于前两种原因,控股企业破产清算,更是表明这种原因产生的直接后果,导致总资产迅速缩水。原因四,应收账款过多,导致坏账过多,坏账率过大,付出了却没有回报,财务上的经营不善,导致企业走向亏损。

杜邦分析的优点显而易见,但进行财务分析,一定要看长期平均数据,注重趋势。而杜邦分析仅仅是对1年的数据进行比对,则显得过于注重短期财务数据。所以在应用杜邦分析时,需要结合长期财务指标综合判断,切不可在1年数据上花费太大的时间、精力,以免掉入短期陷阱。

价值投资从入门到精通