DCF估值法(现金流折现估值法)必读

admin888

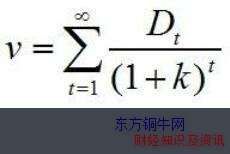

|DCF估值法(现金流折现估值法)是通过预测未来的现金流量,来进行估值。DCF估值法适用于:那些股利不稳定,但现金流增长相对稳定的公司。那些现金流能较好反映公司盈利能力的公司。 其中V为每股股票的内在价值,Dt是第t年每股股票现金流的期望值,k是股票的期望收益率。公式表明,股票的内在价值是其逐年期望现金流的现值之和。

DCF估值法(现金流折现估值法)

DCF属于绝对估值法,是将一项资产在未来所能产生的自由现金流(通常要预测15-30年)根据合理的折现率(WACC)折现,得到该项资产的价值,如果该折现后的价值高于资产当前价格,则有利可图,可以买入,如果低于当前价格,则说明当前价格高估,需回避或卖出。

DCF是理论上无可挑剔的估值模型,尤其适用于那些现金流可预测度较高的行业,如公用事业、电信等,但对于现金流波动频繁、不稳定的行业如科技行业,DCF估值的准确性和可信度就会降低。在现实应用中,由于对未来十几年现金流做准确预测难度极大,DCF较少单独作为唯一的估值方法来给股票定价,更为简单的相对估值法如市盈率使用频率更高。通常DCF被视为最保守的估值方法,其估值结果会作为目标价的底线。对于投资者,不论最终以那个估值标准来给股票定价,做一套DCF模型都会有助于对所投资公司的长期发展形成一个量化的把握。

手把手教你如何用DCF给企业估值

市盈率估值法、PEG估值法、市净率估值法、市现率估值法、DCF估值法,五种方法中对于投资者来说最后一种是最难的,所以给大家进行了深一层次的介绍。

大家如果做价值投资,肯定听过巴菲特一句很经典的名言。一个企业的价值等于这个企业在剩余寿命下创造的自由现金流折现值。

这句话之所以经典是在于它把“价值”这样看得见摸不着的两个字,变得可以通过数字清楚直白的反映出来。

而价值的计算方法就是DCF折现公式。

可能很多小伙伴,听说过DCF估值法,但是不懂它到底是如何具体计算的。我在网络上搜索百度百科的介绍也过于晦涩难懂。

其实dcf并不复杂,想要计算DCF只需要找到3个关键参数就可以了

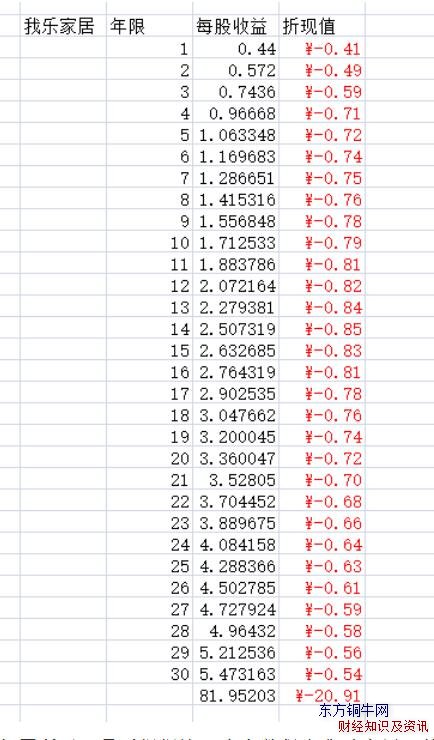

我以我乐家居为样本,用DCF折现法计算一下我乐家居的内在价值。

第一参数,企业剩余寿命,这个一般是采用30年为周期计算,比较符合一般的商业周期规律。

第二参数,企业的未来增长率,根据公司发展阶段,我采用保守计算,按照我乐家居2018年每股收益0.44(1个亿净利润)之后连续3年保持30%的增速。之后10年保持10%的增速,再之后的时间保持5%增速。

第三参数,折现率,这个指标是很重要的,因为通货膨胀的存在,未来的500块钱和现在500块钱的购买力是不同的。所以这个就直接使用物价通货膨胀的增速8%就可以了。

有了这三个参数,剩下的就是根据你判断的未来增长率,来算出我乐家居每年的业绩,再用每年业绩的数字,按照年限去折算到今天的价值就可以了。

举个例子我乐家居19年的每股收益是0.572 那么它折算到今天的购买力就是0.49。将我乐家居第1年到第30年的净利润按照对应的年限按照8%的折现率,折算出来,就是对应今天的货币购买力,然后再全部加在一起,就得到了最终价值。

这样一个个计算,是比较麻烦,但是excel表格上面有现成的公式,直接将数字套进去就可以很快计算出来。

这里要补充两点

1. DCF估值法一定要对未来预计增速采用保守处理,因为未来的事情谁也看不清,何况是10年以后的事情,只有保守处理,才能降低买入风险,不会过于乐观。

2. DCF虽然是要用自由现金流去折现,但是长期下来,公司的净利润等于自由现金流,所以直接用净利润折现即可(每股收益)