十分钟学会波浪理论选股法

admin888

|波浪理论的基本思想是:股价走势是大众心理的反映,虽然市场中每一个人的具体心理活动各不相同,没有一定的规律可循,但是,大众心理活动的总体效应却会呈现出某种规律,反映在市场上就是股票价格的波动。人们完全可以通过股价走势的图表分析找出这种波动的规律性,从而分析预测股价的未来发展方向和相应的涨跌幅度,这种方法也叫波浪理论选股法。

(一)波浪理论的基本内容

1.基础八浪

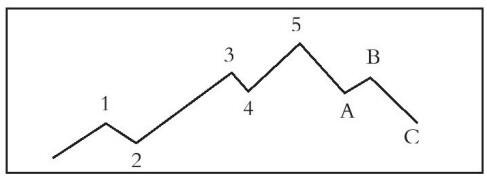

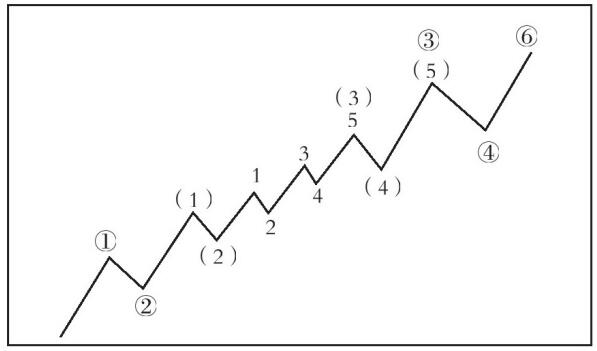

股价走势的发展,遵循着五浪上升、三浪下降的基本节奏或形态,从而形成一个包括八个波浪的完整周期。后面的三个降浪可以看做是对前面五个升浪的修正或调整。五浪运行于主要趋势的方向上,三浪则运行于次要趋势的方向上。因此,一个由八浪组成的完整周期,实际上包括了两个不同的阶段——以数字标示的推动浪阶段和以字母标示的调整浪阶段。如图4-86所示。

2.波浪的级别

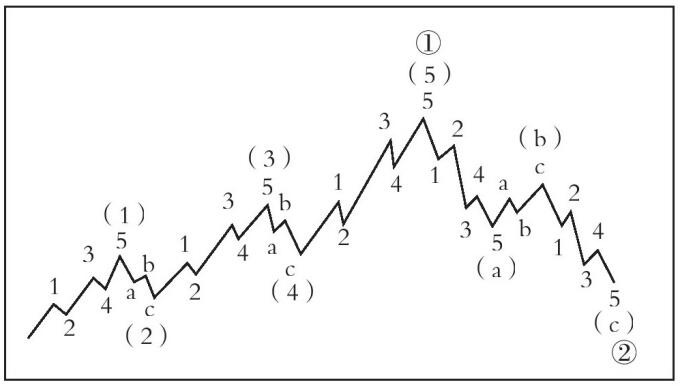

在第一个八浪周期结束以后,随之而来的是第二个相类似的周期运动——同样是五个上升浪和三个下降浪。但是,接下来的第三个周期运动,则与前两者完全不同,仅仅是由五个上升浪所组成。此时,一个主要趋势方向上的五浪上升已经结束,另一个主要趋势方向上的五浪下降正式展开,在这两个五浪之间形成转折拐点。下降五浪之后是次要趋势方向上的上升三浪。这样,又重新构成一个相反方向的八浪运动。实际上,每一个以数字标示和字母标示的阶段,本身就是一个浪,只不过它们的层次要较其内所言的波浪高一级别而已。如图4-87所示。

就整个图而言,可以看做两个大浪:浪①和浪②,也可以看做八个浪:浪(1)~(5),以及浪(a)、(b)、(c),还可以把它看成34个浪。不同的划分取决于分析者所关心的波浪级别。而具体的数浪方法,还要看各人的领悟程度。

3.波浪的形态

如何划分上升五浪和下跌三浪,是波浪理论的一个关键。一般说来,八个浪各有不同的表现和特性,其中上升五浪有以下特性:

(1)第1浪是营造底部形态的第一部分,也是循环的开始。由于这段行情的上升出现在空头市场跌势后的反弹和反转,买方力量并不强大,加上空头继续存在卖压,因此,在此类第1浪上升之后出现第2浪调整回落时,其回档的幅度往往很深;其次,另外半数的第1浪,出现在长期盘整完成之后,在这类第1浪中,其行情上升幅度较大,一般来说,第1浪的涨幅通常是五浪中时间持续最短的行情。

(2)第2浪为下跌浪,其调整下跌的幅度相当大,几乎吃掉第1浪的升幅,当行情在此浪中跌至接近底部(第1浪起点)时,市场出现惜售心理,抛售压力逐渐衰竭,成交量也逐渐缩小,这时第2浪调整才会宣告结束,在此浪中经常出现转向形态,如头肩底、双底等。

(3)第3浪往往是涨势最大、最有爆发力的上升浪。这段行情持续的时间与幅度经常是最长的,市场投资者信心恢复,成交量大幅上升,常出现传统图表中的突破信号,如裂口跳升等。这段行情走势非常激烈,一些图形上的关卡,非常轻易地被穿破,尤其在突破第1浪的高点时,是最强烈的买进信号,由于第3浪涨势激烈,经常出现“延长波浪”的现象。

(4)第4浪为行情大幅劲升后的调整浪,通常以较复杂的形态出现,经常出现倾斜三角形的走势,但第4浪的低点不会低于第1浪的顶点。

(5)在股市中第5浪的涨势通常小于第3浪,且经常出现失败的情况,在第5浪中,二、三类股票通常是市场内的主导力量,其涨幅常常大于一类股(绩优蓝筹股、大盘股),即投资人士常说的“鸡犬升天”,这个阶段市场情绪表现相当乐观。

下跌三浪有以下几种表现:

(1)在A浪中,上升行情尚未逆转,此时仅为一个暂时的回档现象,实际上,A浪的下跌,在第5浪中通常已有警告信号,如成交量与价格走势背离或技术指标上的背离等,但由于此时市场仍较为乐观,所以A浪有时会出现平势调整或者“之”字形态运行。

(2)B浪的表现经常是成交量不大,一般而言是多头的逃命线。然而由于B浪是一段上升行情,投资者很容易误以为是另一波段的涨势,从而落入“多头陷阱”,许多股民在这个阶段惨遭套牢。

(3)C浪是一段破坏力较强的下跌浪,跌势较为强劲,跌幅大,持续的时间较长久,而且出现全面性下跌。

以上是波浪理论的基本运用,现实中,由于其每一个上升、下跌的完整过程中均包含有一个八浪循环,大浪中有小浪,小浪中有细浪,使得数浪变得相当繁杂和难以把握,再加上其推动浪和调整浪经常出现延伸浪等变化形态和复杂形态,所以对浪的准确划分更加难以界定,因此,这两点也构成了波浪理论在实际运用中的最大难点。

综合上述内容,可以总结出波浪理论的四个基本特点:

(1)股价指数的上升和下跌是交替进行的。

(2)推动浪和调整浪是价格波动的两个最基本形态,而推动浪可以再分割成五个小浪,一般用第1浪、第2浪、第3浪、第4浪、第5浪来表示,调整浪也可以划分成三个小浪,通常用A浪、B浪、C浪表示。

(3)在上述八个波浪完毕之后,一个循环即告完成,走势将进入下一个八波浪的循环。

(4)时间的长短不会改变波浪的形态,因为市场仍会依照其基本形态发展。波浪可以拉长,也可以缩短,但其基本形态永恒不变。

总之,波浪理论可以用一句话来概括,即八浪循环。

(二)推动浪与调整浪的识别

1.推动浪与调整浪的区别

识别推动浪与调整浪,是运用波浪理论的一个关键步骤。因为,只有正确识别推动浪和调整浪,才能够准确地预测后市的发展方向。假如对波浪的认识是错误的,在错误的前提下就很难有正确的预测。

总体来说,与大势相同方向的波浪称为推动浪,与大势方向相反的波浪称为调整浪。在牛市中,上升浪称为推动浪,下降浪称为调整浪;在熊市中,下降浪称为推动浪,而上升浪称为调整浪。因此,判断一个浪属于推动浪还是调整浪,有助于判断目前处于牛市还是熊市。

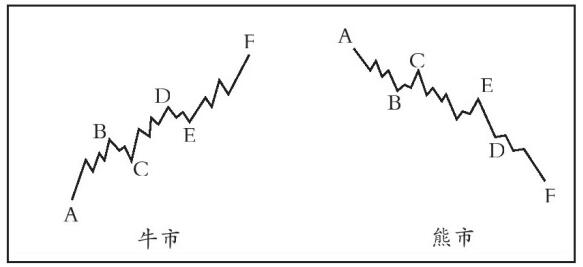

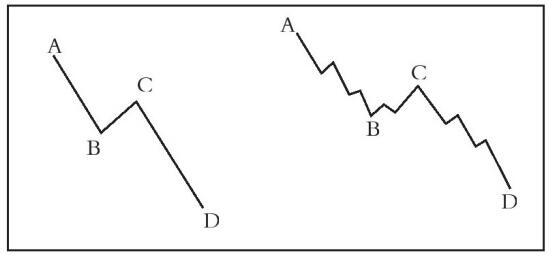

两种浪的区别在于,推动浪可以进一步细分为5个浪,而调整浪只能细分为3个浪。图4-88分别是牛市和熊市中的波浪图。在牛市中,从A点到B点组成的浪1、C点到D点组成的浪3以及E点到F点组成的浪5,都可以进一步细分为5个浪,因此是推动浪;而B点到C点组成的浪2、D点到E点组成的浪4,则只能细分成3个浪,因此是调整浪。由于浪1、3、5都是上升浪,属推动浪,因此可以推断出市场暂处于牛市行情,除非股价达到浪5的F点,否则绝不卖出。同理可以根据熊市的图形推断,市场暂处于熊市行情,除非股价达到浪5的F点,否则绝不买进。

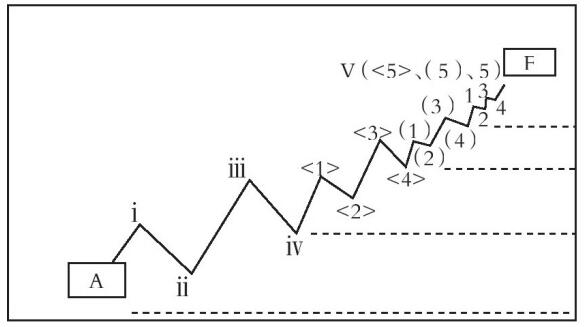

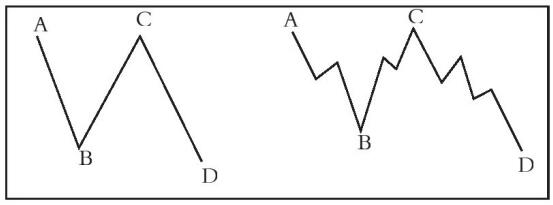

2.数浪法判定F点

通过数浪判定F点的位置,其理论基础是,在一个5浪(推动浪)结构中,浪5应该能够细分为下一个级别的5个浪,而下一级别的浪5还能继续细分成5个浪,依次循环,直到最低级别循环的浪5的终点出现,该终点就是F点。如图4-89所示。

(三)掌握调整浪的特征

前面所描述的波浪理论,是理想化、标准化和抽象化的理论,事实上,波浪理论并非如此简单。相应地,调整浪的特征也非常复杂,是波浪理论极难把握的一个部分。调整浪具有多种变形,不同形态的调整浪预示着不同的后市情况。下面介绍几个经典的调整浪形态。

1.锯齿形调整浪

锯齿形调整浪是常规的、也是最常见的形态,它有两个特点:一是浪2的终点比浪1的起点低;二是锯齿形调整浪的细浪为5—3—5形态,即浪1可以进一步细分为5个浪,浪2可以细分为3个浪,浪3可以细分为5个浪。如图4-90所示。

2.平台形调整浪

平台形调整浪有两个特点:一是浪2的终点与浪1的起点大致处于同一平台上;二是平台形调整浪的细浪为3—3—5形态。如图4-91所示。

平台形调整浪通常出现在牛市行情中,同时也是判断后市为牛市的依据之一。

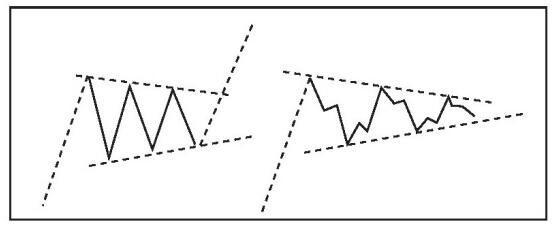

3.三角形调整浪

三角形调整浪有两个特点:一是调整浪呈三角形形态,最常见的是从左至右三角形的开口逐渐收缩,也有少数反向的形态出现;二是三角形调整浪是唯一一种含有5个细分浪的调整浪,且每个细分浪均由3个更小级别的浪组成,即三角形调整浪以3—3—3—3—3形态出现。如图4-92所示。

三角形调整浪的出现,预示着接下来将会有一波大的行情。如果出现在牛市行情中,则说明股价已经积蓄了足够多的力量,准备下一步的拉升。同时,在技术分析领域中,牛市中的三角形形态本身就是一种强烈的买进信号,因此,三角形调整浪是值得重点关注的形态。

4.复合形调整浪

复合形调整浪是几种常见调整浪连续出现的情形,它的出现,说明股票在完成一轮调整后,正处在准备拉升前的调整过渡阶段。由于复合形调整浪的测市作用不强,所以要谨慎操作。在具体应用时,可以将它分解成一个个经典的调整浪形态,再进行分析。

5.不规则形态调整浪

非经典形态的调整浪都可归为不规则形态,在股市中,存在着各种情况的不规则形态调整浪。但是,无论调整浪怎样变化,都能从中提炼出经典形态,这就需要投资者不断地学习、总结。

(四)掌握推动浪的特征

相较于调整浪,推动浪的形态特征要简单得多,它基本上以常规形态出现。数浪时,一般可以根据如下几个特征,判断数出的推运浪是否正确。

1.推动浪的第1浪一般较短

推动浪是指前五浪中的浪1、浪3、浪5。浪1较短是由于股市刚刚从熊市中恢复过来,人气不足,所以很难持续较长的时间。此时是进场的最佳时机,但是许多投资者会以为这只是熊市中的一个小规模反弹而错失良机。

2.浪3为最长

这是数浪时必须严格遵守的规律,假如数出的浪3没有具备这个特点,那么数出来的浪就是错误的。

3.浪4永远不会与浪1重叠

这是因为,假如浪4与浪1重叠,说明市场经过4个浪后又回到了原点,即市场没有任何进步,这是说不通的。因此,如果浪4与浪1重叠,这几个浪只能算是大一级别循环中的一个调整浪。

4.推动浪的延长浪

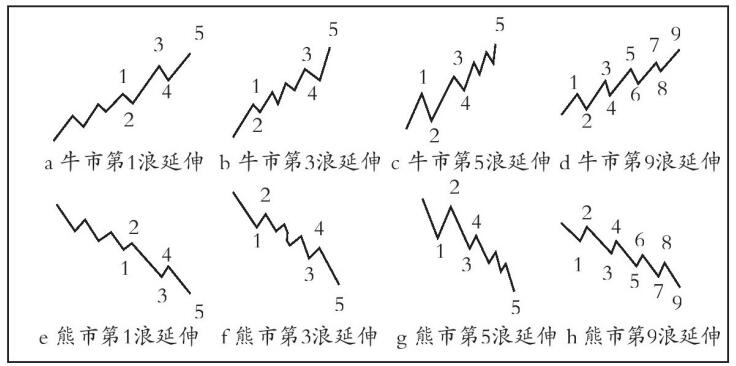

延长浪是推动浪的常见变异。其特征是:在1、3、5三个推动浪中的任何一浪中又延伸出5个浪,且延伸出的这5个浪从空间和时间上看,并不是比其低一级的循环,而是属于同一水平。有时候,发生延长的波段甚至可以与其他四个浪的幅度相同,这样就可能形成所谓的九浪结构。如图4-93所示。

判断波浪延伸时,要注意以下要点:

(1)在推动浪1、3、5浪中,一般只会有一个浪出现延伸,很少有2个浪都出现延伸浪的情况。

(2)一般来说,浪1发生延伸的情况最少见,多数出现在浪3和浪5中。其中,股市的延长浪一般出现在浪3,期货、黄金市场的延长浪则出现在浪5。

(3)延伸浪中还可能再有延伸浪,这种情况一般发生在浪3。如图4-94所示。

(4)延长浪通常会击破其原来的通道。如果是向上趋势中的延长浪,则会向上击破上通道线;如果是向下趋势的延长线,则会向下击破下通道线。

(5)如果第5浪发生延伸,就会出现双重调整特性,即第5浪后的A浪调整往往很急很深,甚至可达延伸浪的第2子浪。如图4-95所示。

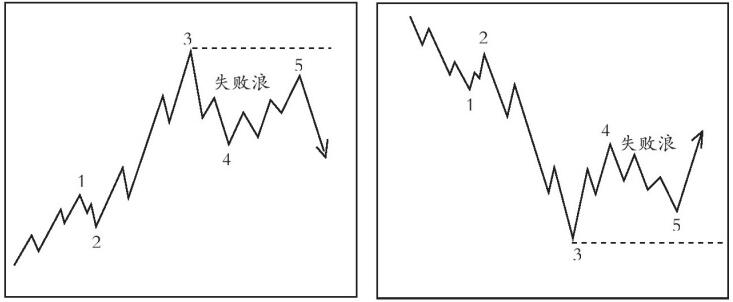

5.推动浪的失败浪

失败浪是指推动浪中的第5浪(通常是由5个子浪构成)未能超过第3浪的情况。牛市出现失败浪往往预示近期股价将下跌,从形态上看,失败浪就是双顶形态(M头);熊市出现失败浪,往往预示近期股价将回升,从形态上看,失败浪实际就是双底形态(W底)。如图4-96所示。

(五)波浪理论的缺陷

股市中任何一种分析方法都存在局限性,波浪理论也不例外。定性而非定量,是波浪理论的最大缺陷。即使艾略特本人也认为,波浪理论只适用于指数的判定,对个股却无能为力。事实上,波浪理论在对个股进行预测时,没有对指数预测得那么准确,但同样能够为个股的选择和判断提供有用的参考信息。

具体说来,波浪理论有以下一些缺陷:

(1)不同的人对波浪的判断不统一。每一个波浪理论家,包括艾略特本人,很多时候都会受到一个问题的困扰,即一个浪是否已经完成而开始了另外一个浪呢?有时一个浪被甲认为是第1浪,乙却认为是第2浪。差之毫厘,失之千里,看错的后果可能十分严重。因此,这会让很多投资者感到困惑。此时的关键是,要掌握大的方向,比如一个完整的浪包括八个(也有五个说)浪,通常推动浪中的浪3永远是最长的,只要能够把握这些大原则,那么大部分变异都能够用波浪理论来解释。

(2)波浪理论对“怎样才算是一个完整的浪”,没有明确的定义。在股票市场的升跌绝大多数不按五升三跌这个机械模式出现。这就让数浪没有标准,完全是随意主观。解决这个问题的办法是依然是抓大原则。

(3)波浪理论有延伸浪理论,但在什么时候或者在什么准则之下波浪可以伸展,艾略特却没有明言,使数浪这回事变成毫无标准的事情。

(4)波浪理论的浪中有浪,可以无限延伸,只要是升势未完就仍然是上升浪,跌势未完就仍然为下跌浪。这让推测浪顶、浪底的运行时间显得很困难。

总之,以上种种缺陷的根源就是因为“只定性不定量”的缺陷带来的。然而,由于股市是一个讲究概率的地方,有无数的影响因素,因此,股市最终的走势本身就是难以预测的。也就是说,任何一种分析方法都存在着缺陷。这其中,波浪理论是众多分析理论中的佼佼者。只不过,对于投资者来说,学习起来不太容易。

选股是一门非常专业的知识,涉及到公司分析、技术分析、价值分析等,这里给投资者推荐了值得收藏的选股相关文章:《K线选股法入门到精通(图文)》《值得收藏:选股和买卖的依据(图文)》《如何根据红利选股 红利选股方法》。

以上内容就是 十分钟学会波浪理论选股法 的解读,阿尔法是一个低风险超额收益投资知识网站。阿尔法主要为投资者提供股票知识、股票观点、股票分析和明智金融投资讨论等信息。阿尔法股票网从权威的投资博客、金融分析师、投资专家等投资信息中挑选一些质量较好的文章进行发布。转载十分钟学会波浪理论选股法请注明文章地址。