高股息率高分红股票分析与估值

admin888

|“问渠那得清如许,为有源头活水来。”欲在投资中获取好成绩,或许是让利润奔跑,或者像房地产一样年年收租扩大再经营,穿越牛熊是广大投资者的首选。每一个人心中的贪婪总会如约而至勾起各自的馋虫,而每一次错误的卖出又使得每一块金子成为各自永远的历史悔恨。投资:并非一蹴而就,长期的利润奔跑会成就一批批崛起的大鳄。

高分红高股息股会给大家几个机会,当然这也是贫富差距加大的重要原因。当你发现一只股价低于10元却能够保持年年分红达到10送5元以上的股票,这或许是一个巨大的价值洼地,但也可能是一个危机。所以高分红高股息率股票分析与估值涉及以下几个方面:

1.股票所处行业的地位。

2.每股收益。

3.股票的ROE百分比。

4.股票持续性分红。

1.行业地位及成长性研判

创业难,守业更比创业难。当一家持续性成长性中型企业发展时,在发展中期进行投资就是一种最好的手段。首先会排除创业初期:暴霜露斩荆棘的境地,也不处于公司壮大后新兴产业崛起的危机中。而这时候也是估值崛起的前夜,当机会错过之后,就难以享受指数型函数爆发所带来的红利。就如同今日的养元饮品,中国平安,周大生,亿联网络一样,已经取得了相当的行业地位,而且公司分红使得不复权的股价逐渐降低,出现了相当价值。养元饮品在上市以来,数次分红配送使得价位从100元的天价到现在的20几元钱,虽经历数次分红股价会下跌,但是养元饮品在持续下跌也不可否认。机会总是跌出来的,一只送钱分红的股票越跌投资价值越高,你去持有这样的公司就像买国债一样,但是随着良好的发展,公司股价水涨船高这会是一笔额外的财富。这也是茅台之所以会让那些20多元买入的股民持续性“盈利”的原因。在其逐渐做大直到接近于垄断时,成为知名的民族企业后,收益会是爆炸性增长。茅台曾在2004~2005年之时配送也只是十送3元,而谁又能想到今日却能10送174元,相较于20元买入的人仅仅需要15年后光是分红就可以接近翻倍,况且还未计算期间几次配股。这也是养元饮品的逻辑。

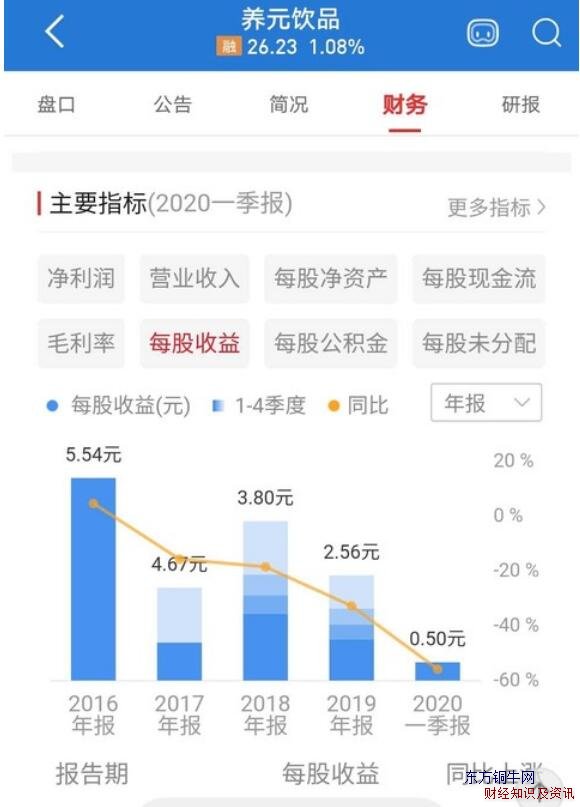

2.每股收益

当一只这样持续性盈利的股票确定后,我觉得还需要确定公司的每股收益是否能够支持其长期的“折腾”。就像泰嘉股份2019年十送十转五股,但是其2018年年报却未能实现营收超过1元。这就注定公司的分红实属杯水车薪,表面的光鲜靓丽却难以支持其背后的事实。将公司的公积金拿去分红,我不认为这很明智,就像你赚了1000W,叫你上税1100W一样,你可能就已经瓮牖绳枢了。

当一件人人皆知的事情昭告天下时,你只需略加思考便可以避开做接盘侠的命运,换句话说:当一只股票分红超过实际收益之时,一切都显得苍白无力,至少它不会保证持续性高分红。而当股价在高位可能是以此博得眼球进行出货,而底部或许是让你成为公司“永远”的股东而设计下套。最终失去的将是财富与本金的流通性。也许短期能够获利了结或者公司越来越优秀,但是还是要冒相应风险。所以当你不是那么了结公司,不能够那样确定时,还是以把控风险,放弃部分利润为好。

3.上市公司的ROE研究

曾在雪球上看见过一篇文章研究公司ROE,种种数据表面股票ROE越高,其营业能力越强,股价越会水涨船高。拿我长期持有的新民科技来说,公司已经翻了几十倍,而它自借壳上市以来,ROE持续保持在20%以上,而南极人的品牌效益也是深入人心。这就是ROE的魅力,当然我也是捡了个大漏,但一切还来源于你对一家公司的认可和其持续营业能力。就像我持有的泛海控股便是让人“亏的?人”。所以研究公司还要基于长期发展和营业能力。

4.股票持续性分红

基于每股收益与股票公积金的持续性增长。不管是经济上行也好,下行也罢,业绩上升也好,下滑也罢,但是我们总会发现类似于大族激光和中兴通讯之类的龙头企业总会度过一切艰难险阻。基于良好的现金流量和持续性盈利能力便是它们能够摆脱困境的主要原因。就像是在面对新冠疫情:许多微利股会陷入亏损状态。而这些拥有持续性盈利能力的公司和增长能力的公司便会相对较好于微利股。这也是避风港的较好选择。

总结:在选择投资的基本逻辑上“收租”为重。就像今年25元的养元饮品十送20转2股。也就是说当你投资20W时,不管涨跌你就可以收回1.6W元,当股价上涨时反倒可以做出适量高抛低吸。这就是收益所得。同时最重要的是业绩在保持30%增长时,它还可以继续十送20元。转的股数也会成为送股的“本金”,最后随着基金增仓炒作股价水涨船高,成为“高价股”。

所谓“桃李不言下自成蹊”就是当你有了价值自然会有伯乐赏识。 坚持是一种习惯。当你将自己理念深入人心后长期坚持,自然会让利润奔跑。而那时候你变化的不仅仅是自己的做法,更是自己的思想。你绝不会选择卖出20元买的贵州茅台,因为你光是分红就超过了翻倍的最初投资份额。你只会让利润奔跑,持续投资,持续盈利,一切已经成为了你生命的一部分。最后形成自己的理念。