短线法宝:随机指标(KDJ)选股法

admin888

|(一)随机指标的图例

KDJ指标根据过去一个周期里的最高价、最低价以及该周期的收盘价,通过其比例关系,来考察股价走势的强弱状况和超买超卖现象。由于KDJ指标融入了移动平均线以及强弱指标的属性,因此既可以向投资者提供最佳的买入信号,又能指导投资者成功逃顶,还可以监测市场的人气指数和强弱状态。

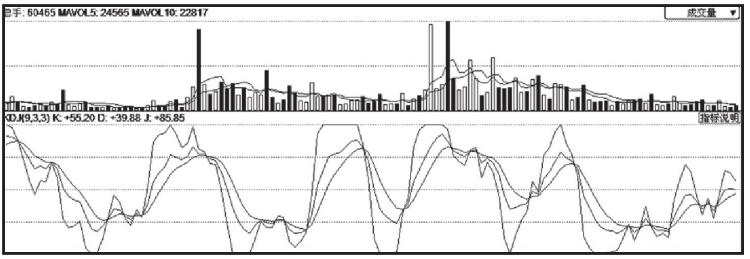

由于KDJ指标得到了众多技术分析人士的认同,且应用广泛,因此在所有的证券分析软件中都能够找到。如图4-52所示。

从图4-52中可以看出,KDJ指标图一共由两部分组成:最上边一排所列的四个数值指标以及三条相互缠绕的曲线。这三条曲线的名称与上排数字的颜色对应。

三条曲线中最重要的是中间那条,也就是K线。该线直接反映了本周期内股价收盘价与最高价的间接比例关系,同时直接反映了该比例关系的波动情况,因此是进行技术分析时主要的参考依据。D线是通过对K线平滑处理得到的,因此其走势比K线更平缓。另外一条线就是J线,它实际上是D值与K值的大小之差,类似于MACD指标中的MACD值。

(二)KDJ指标的应用原则

KDJ指标的最大优点是其短期走势的分析预测功能要比移动平均线更准确,其短期超买超卖的反映程度又比相对强弱指标更灵敏。下面介绍KDJ指标应用中的五个判断依据和应用原则。

1.超买超卖的数值依据

在KDJ指标中,三个指标的取值具有非常重要的意义,所含的信息也比较丰富,需要重点考虑。

K线称为快速确认线,其取值的大小最为重要。一般来说,当K值在90以上,就可以认定该区域为超买区,股价随时有下跌的可能;当K值处于10以下,则可以认定该区域为超卖区,股价随时有止跌回升的可能。

D线称作慢速主干线,是反映股价总体走势的趋势线,其超买区域为80~100之间,超卖区域在0~20之间。

J线称为方向敏感线,对股价变动速度特别敏感,能够最早感知趋势的变化。J值的取值范围要大于K值与D值的取值范围,既能够低于0,也能够高于100。一般来说,当J值高于100时,市场人气陡增,股价存在很大的回调压力,短期获利盘激增;当J值低于0时,市场抛售现象严重,技术面上有反弹的需要。

与此同时,50是市场强弱状态的分水岭。当K、D、J三个值均大于50时,说明市场处于强势状态,短线仍有上涨潜力;当三个值均小于50时,说明市场暂时处于弱势状态,短期内可能进一步下跌;当三条线长时间在50处交叉盘旋时,说明此时股价走势以平台整理加小幅波动为主,市场趋势不明显,此时不宜操作,应耐心等待明显的转势信号出现。

2.曲线走势

当K线、D线和J线均向上运行,呈多头走势排列时,说明此时市场属于多头市场;相反,当三条线均向下运行时,则说明市场处于下跌趋势中。此外,三条曲线运行的角度越大,说明趋势越明显,股价变动速度也越快;反之,三条曲线运行的角度越小,则说明趋势越缓和,其研判结论越不确定。

3.突破和金叉、死叉

我们知道,凡是存在两条或两条以上线条的技术指标,当两条线条发生突破时,都是重要的买入或卖出信号。KDJ指标也是如此。

由于K、D、J值的计算公式具有相似性,因此当其中两条曲线相关时,另外一条线也必然同时与这两条线相交。也就是说,无论何时,三条线都会交于同一点。这样在信号的发出上就具有同时性,避免像均线系统那样,发出的买卖信号比较混乱。

当J线从上、D线从下同时突破K线时,暗示市场形成短期头部形态,是一个重要的卖出信号;当J线从下、D线从上同时突破K线时,暗示市场短期底部形成,是一个重要的买入信号。

KDJ指标的买卖信号同样也依赖于不同指标曲线的交叉而实现。一般来说,如果K值大于D值,表明当前的市况是一种向上涨升的趋势。所以当K线从下向上交叉D线时,形成金叉,发出买进信号;反之,如果D值大于K值,表明当前的趋势是向下跌的,因而,当K线从上向下交叉D线时,形成死叉,便是卖出信号。

值得指出的是,由于KDJ指标属于较为强烈的短线指标,其KD的金叉与死叉往往不像股价与移动平均线那样简单,在使用上常常附加了若干补充条件:位置原则、次数原则、右叉原则。

(1)位置原则是指对KD交叉发生的位置有一定要求,一般来说,K线与D线的交叉突破,在80以上(死叉)或20以下(金叉)较为准确。对于死叉而言,其发生的位置越高,信号的可信度则越高;但是对于金叉来说,并不是位置越低越好,而是应当发生在超卖区附近的较低位置。因为金叉点过低,可能导致弱势钝化,距真正的起涨点尚有时日,并非最佳买入点。

(2)次数原则是指对KD交叉发生的次数有一定的要求,一般来说,K线与D线的交叉突破,在2~3次以上较为准确。对于金叉而言,其发生的次数越多,信号的可信度则越高;但是对于死叉来说,并不是次数越多越好,而是在超买区发生一次死叉的情况下,就应当引起警惕,以免错过卖出良机。因为股价的下跌往往要比上涨容易得多。

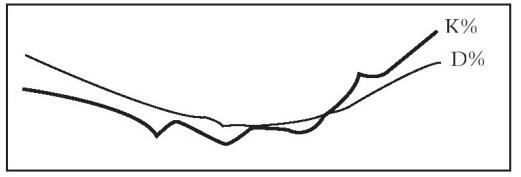

(3)右叉原则是指对KD交叉发生的相对位置(方向)有一定要求,一般来说,K线与D线的交叉突破,发生在D线拐点右侧的位置较为准确。即K线在D线已经抬头向上时与D线发生相交,要比D线仍在下降时与其相交可靠得多;但对于死叉来说,并不要求右侧交叉,因为股价见顶回落的速度往往很快。如图4-53所示。

4.背驰信号

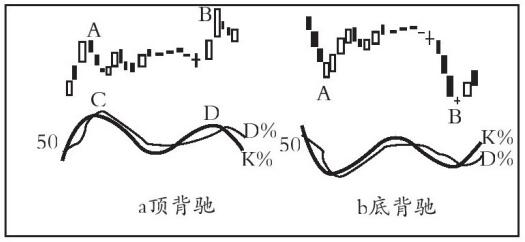

KDJ指标是众多具有反映背驰现象的技术指标之一,通过KDJ指标与股价背离的走势来判断顶底的形成,也是一种比较有效的方法。KDJ指标的背驰分为顶背驰与底背驰两种。如图4-54所示。

背驰信号的研判法则是:

(1)当股价创新高,而K值却没有随之创新高,为顶背驰,应该卖出。

(2)当股价没有创新低,而K值却创出了新低,为顶背驰,应该卖出。

(3)当股价创新低,而K值却没有随之创新低,为底背驰,应该买入。

(4)当股价没有创新高,而K值却创出了新高,为底背驰,应该买入。

上述四种情况中,第二种和第四种情况很少出现,一旦出现,其准确率极高,是一种非常有效的技术指标形态。

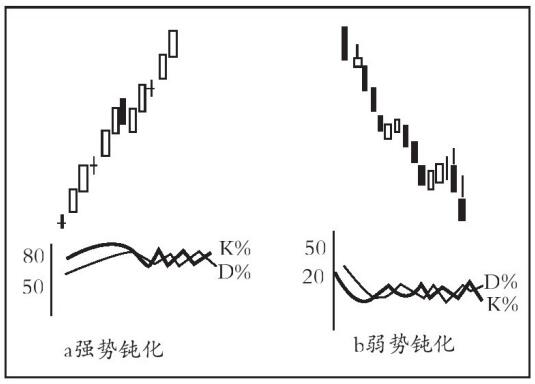

5.钝化现象

当股价走势进入中期强势时,股价的短期状态可能出现一再超买的情况,即当投资者按照KDJ指标发出的信号进行卖出操作之后,股价非但没有下跌反而继续上涨且上涨的速度和幅度都较前期更大,此时的指标曲线始终处于高位横盘状态(图4-55a),我们把这种股价进入超强走势,指标处于超买区域,不再随股价走势而变化,反复呈现横向运行,反应迟缓,信号失真的现象称为指标强势钝化。而把与其对应的另一端情况称为弱势钝化:即当股价走势进入中期弱势时,股价的短期状态可能出现一再超卖的情况。当投资者按照KDJ指标发出的买入信号操作之后,股价不但没有上涨反而继续下跌,而且下跌的速度和幅度较前期更大,此时的指标曲线始终处于低位横盘状态(图4-55b)。

一般来说,短线指标的钝化往往意味着中期方向仍将延续原有趋势运行,如图4-56所示。此时,KDJ指标视为无效,应当选用其他指标进行研判,比如DMI指标。

(三)利用KDJ指标选股的绝招

由于KDJ指标对价格的变动非常敏感,因此得到了很多技术分析人士和投资者的认同。但是,由于其具有短线性质,所以庄家也很容易利用KDJ指标进行骗线,借助技术操作让KDJ指标走出金叉或死叉。

那么,如何识别庄家的计谋,更好地运用KDJ指标来进行选股呢?以下介绍几个有效的方法。

1.利用日月同辉买入

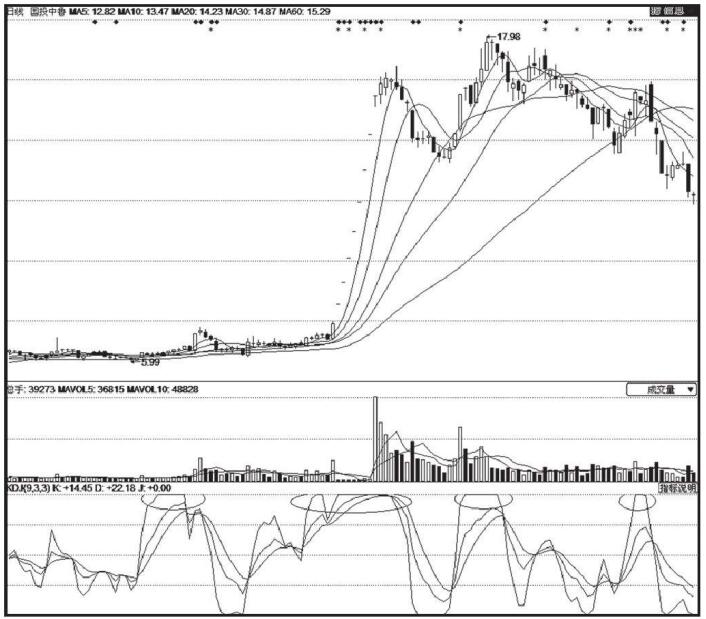

同时考虑KDJ指标的日线、周线与月线,当三条线同一时间发出同一信号时,可以肯定转势即将到来。这个现象说明,此时长期、中期、短期投资者开始在同一时点上进行相同方向的买进或卖出操作,此时,股价的变动幅度将会相当大。根据这一原则,当KDJ的日线指标、周线指标以及月线指标同时在低位形成金叉时,可以买入。图4-57、图4-58、图4-59为金科股份(000656)的日K线、周K线、月K线图。

以上三幅图中,图4-57显示,KDJ指标的日线图早在6月20日这一天形成金叉,发生短期介入的信号;图4-58显示,KDJ指标的周线图在6月27日较低位形成金叉;图4-59显示,KDJ指标的月线图也在6月30日形成了金叉。综合三个图分析可知,该股的KDJ指标日、周、月线指标几乎在同一时间发出了买入信号。

当然,上述KDJ指标的日、周、月线几乎同一时间在低位形成金叉的现象不常出现,对于单只股票,一年或许只出现一次。一旦出现,就能够给抓住机会的投资者带来高额收益。为了抓住机会,投资者需要随时监测KDJ指标的金叉情况,一旦发现,应坚决介入,直到出现三种周期KDJ指标同时发现卖出信号为止。

2.利用日月同辉防骗

前面说过,主力机构会骗线,引诱散户上当。如果对KDJ指标的日线、周线与月线综合考虑,就能够揭示主力机构的手段。一般来说,主力机构如果想骗线,只能在日线或周线上动手脚,对月线则无可奈何。因为,故意操作月线的时间成本和资金成本都太高。因此,如果发现日线、周线与月线的走势互相矛盾,很可能是庄家在做手脚。

例如,当KDJ指标的日线向下形成死叉,而周线与月线却同时向上,或者在低位形成金叉,说明庄家在短线洗盘或平台整理,随时有反转的可能。投资者应该在周线与月线形成金叉时果断买入,从而抓住大涨前的最佳买入时机。

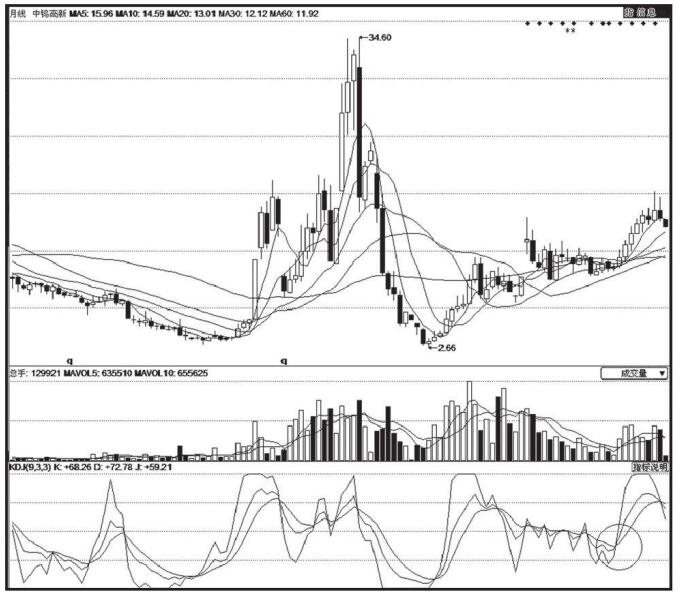

图4-60、图4-61、图4-62为中钨高新(000657)的日K线、周K线、月K线图。

从日线图看,KDJ在5月27日走出高位死叉,看起来股价似乎即将下跌。但从周线图看出,在此周内,KDJ指标形成了一个金叉,且金叉位置偏低。再看当月的月线图,KDJ指标走出一个完美的金叉,暗示市场有可能即将出现持续时间较长的转势。综合三条线的走势可以判断,日线的高位死叉极可能是主力机构为了洗掉短线跟风盘,故意做出的图形。结合该股基本面的优势以及KDJ周线指标与月线指标的吻合程度,可以判断此股后市潜力无限。不管KDJ日线的走势如何,投资者都应该果断买入。

3.利用日月同辉辨别反弹行情

当日线指标和周线指标同时金叉向上时,可以判断短期内该股将有一波不错的上升行情。假如此时的月线指标并不完美,在高位形成死叉准备掉头向下,则可判断此波行情为反弹行情。投资者可半仓进入,赚取反弹利润,但一定要快进快出,以免在反弹的局部高点被套。

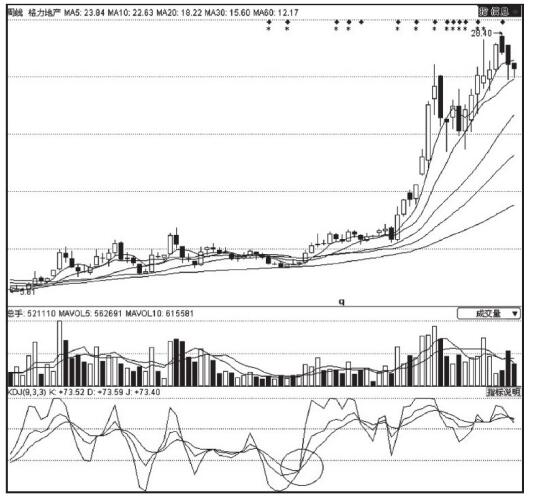

图4-63、图4-64、图4-65为格力地产(600185)的日K线、周K线、月K线图。

在日K线图中,该股的KDJ指标在低位形成金叉,暗示走势可能逆转。与此同时,周KDJ指标也在低位形成金叉,此时可以肯定,该股将有一波上涨行情,至于此轮上涨是超跌后的反弹还是形势的逆转,需要进一步观察KDJ月线指标。从当月的月线图中可以看到,月线指标在日线图之后也在低位形成金叉,此后三条曲线呈多头排列并列向上。显然,股价已经脱离原来的下跌趋势,可以断定,此轮上涨行情是形势的逆转,投资者可以大胆介入。

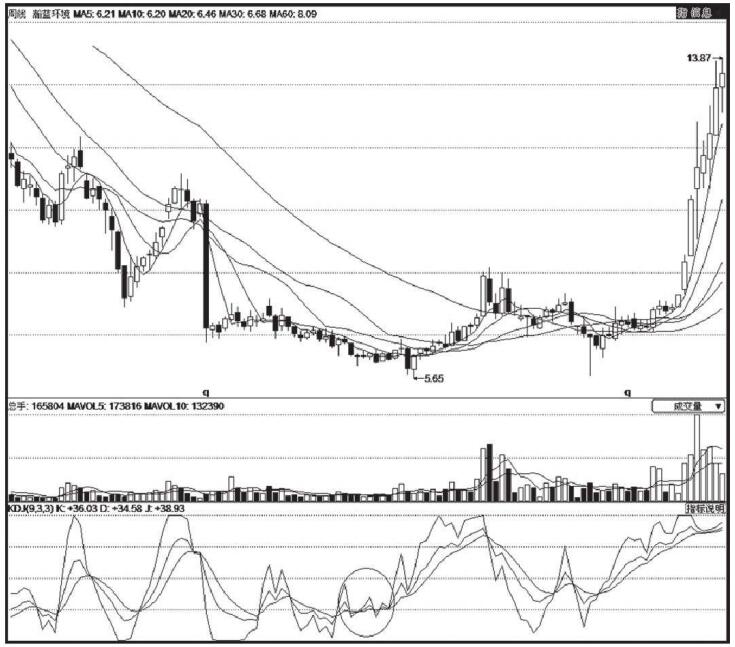

4.利用双剑出鞘买入

双剑出鞘是指KDJ指标连续两次形成金叉,这是一个比较可靠的买入信号,也表示一个收益较大的买入时机已经形成。

运用此方法时,周线分析要好于日线和月线。当KDJ周线指标在低位连续两次金叉时,往往能够产生一鸣惊人的效果,至少有一波上涨行情可以肯定。如果第二个金叉的位置比第一个金叉的位置稍高,但是两者的位置相对来说均较低,则股价上涨的可能性就越大,上涨的幅度也越大。如图4-66所示的瀚蓝环境(600323)和图4-67所示的新赛股份(600540)。

选股是一门非常专业的知识,涉及到公司分析、技术分析、价值分析等,这里给投资者推荐了值得收藏的选股相关文章:

《如何跟踪基金重仓股 基金选股方法与策略》

《如何选择成长性股票》

《如何根据上市公司利润表选股》

《如何根据上市公司资产负债表选股》。

以上内容就是短线法宝:随机指标选股法 的解读,阿尔法是一个低风险超额收益投资知识网站。阿尔法主要为投资者提供股票知识、股票观点、股票分析和明智金融投资讨论等信息。阿尔法股票网从权威的投资博客、金融分析师、投资专家等投资信息中挑选一些质量较好的文章进行发布。转载短线法宝:随机指标(KDJ)选股法请注明文章地址。