红利类基金优点 红利类基金值得投资吗?

admin888

|近年来,随着监管层对上市公司现金分红的监管力度不断加强,A股逐渐建立起连续、稳定的现金分红机制;随着结构性行情演绎和投资者理性程度提升,价值投资的理念不断深入人心;随着陆股通持股市值增长和QFII额度扩大,外部资金关于红利股投资的偏好逐渐开始影响A股风格走势。自2014年初至今年6月底,中证红利指数的年化收益率达到12.8%,同期的沪深300和中证500指数年化收益率分别为9.4%和4.8%;偏股混合型公募基金中,成立于2013年12月31日之前,业绩基准包含中证红利指数的产品共计7支,按规模加权的平均年化收益率为16.4%,显著战胜业绩基准和主流宽基指数。

首先,红利股具有相对扎实的经营业绩,股价上涨存在基本面支撑。

现金分红来源于净利润,公司只有保持良好的经营状况和相对充裕的现金流,才有可能维持较高的分红水平;此外,通过现金分红,公司与股东分享经营成果,也能避免管理层将过多的留存收益运用到风险性过高的投资中,保持稳健的发展战略。

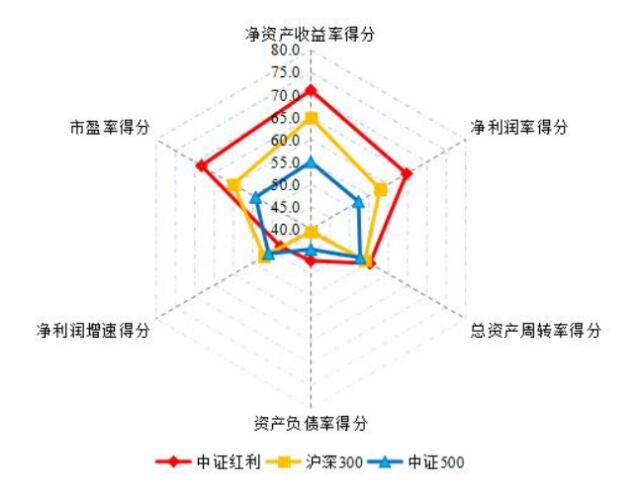

为了分析红利股的财务状况和估值水平,我们考察股票在六个维度的特征:净资产收益率、盈利能力、经营效率、杠杆水平、成长性和市盈率。我们取中证红利指数与沪深300、中证500指数成分股的个股指标,按照行业内排序进行打分,并将打分结果进行对比分析(图1)。2014年以来的指标得分平均值表明,红利股具有较高的净资产收益率(ROE),较高的盈利能力(净利润率),较高的经营效率(总资产周转率),较低的杠杆水平(资产负债比),相对较低的净利润增速,较低的估值水平。按杜邦公式分解来看,红利股的高ROE来自于高利润率和周转率,而不是来自于财务杠杆。网上有一句广为流传的巴菲特名言:“我们判断一家公司经营的好坏,取决于其ROE(排除不当的财务杠杆或会计做账),而非每股收益的成长与否……”从这个角度看,红利股具有较强的价值属性,是值得价值投资者关注的标的。

图1:中证红利、沪深300和中证500成分股的指标得分对比(其中,ROE、净利润率、总资产周转率、净利润增速指标值越大,得分越高;资产负债率、PE指标值越小,得分越高;上述指标均按行业内排序进行打分,得分区间为0~100)

金融学家戈登和林特纳认为,同等额度的现金分红相对于预期资本利得的吸引力更大,这是因为投资者具有厌恶风险的倾向,现金分红消除了不确定性。基于上述观点,Gordon和Lintner认为公司的股权资本成本随着分红率的提升而降低;在其他条件相同的情况下,高分红股票相对于低分红股票享有估值溢价。当市场尚未达到均衡状态时,高分红股票未表现出相应的估值溢价,有红利偏好的投资者将会买入这类股票,推高其价格。此外,一般情况下,高分红股票的业绩相对稳定,波动率相对较低,符合风险厌恶型投资者的偏好,可能吸引特定类型的资金流入。例如,有研究者认为,随着国际财务报告准则第9号(IFRS 9)的国内版本实施,红利收益稳定、波动率较低的高分红股票可能获得保险资金的增持。

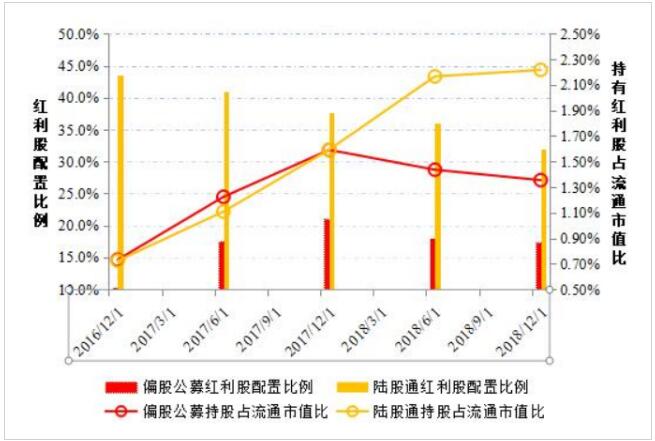

我们以陆股通和偏股型(含普通股票型、被动指数型、增强指数型、偏股混合型)公募基金为例,考察投资者对红利股的偏好情况(图2)。以中证红利指数成分股作为红利股代表,自2016年底至2018年底,陆股通持有的红利股市值占红利股总流通市值的比例从0.72%持续提高到2.22%,对应增量为1316亿元(含增持金额和浮盈),超过了偏股型公募基金的持股市值占比(2018年底为1.35%)。从股票资产配置角度来看,陆股通持有的红利股市值占投资组合股票总市值的比例超过30%,这一比例长期高于偏股型公募基金的红利股配置比例。由此可见,陆股通相对于公募基金表现出更强的红利股偏好。考虑到陆股通持股市值近年来不断提升,截至今年6月底已超过1万亿,同期偏股型公募基金的资产净值规模约2.1万亿,陆股通资金偏好对A股投资风格的影响应该引起足够重视。

图2:偏股型公募基金和陆股通对中证红利成分股的持股情况:左轴为持有红利股市值占投资组合股票总市值的配置比例,右轴为持有红利股市值占红利股总流通市值的比例

在股票多因子风险模型中,股票收益由国家因子收益、行业因子收益、风格因子收益和特质收益等四部分组成。股息率是重要的风格因子,对股票收益具有较强的解释力。研究表明,A股中的股息率因子总体上具有正向风险溢价,长期来看高股息组合相对于市场组合具有超额收益,体现出smart beta属性。此外,有研究者认为,在行业轮动较快、利率水平较低等特定类型的市场环境下,红利股更有可能收获超额收益。

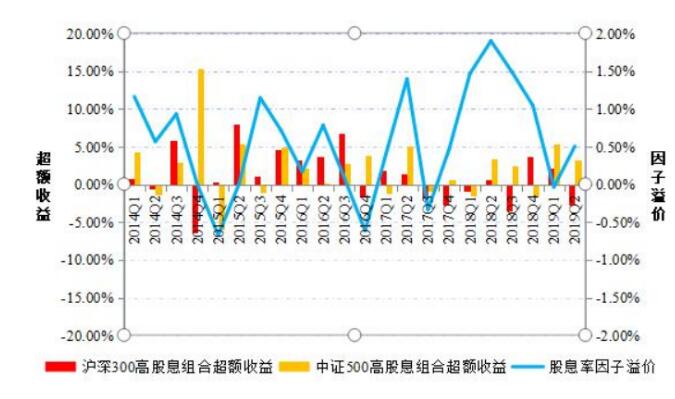

为了检验股息率因子的smart beta属性,我们对其风险溢价和高股息组合的超额收益进行统计(图3)。自2014年以来的22个季度中,股息率因子在18个季度表现出正向溢价。使用中性化的股息率因子,分别从沪深300和中证500成分股选取头部20%股票,按股息率加权构造组合,相对于基准指数的年化超额收益分别为5.1%、8.7%,季度胜率分别为63.6%、68.2%。由此可见,股息率因子在历史上表现出了典型的smart beta属性。

图3:沪深300高股息组合和中证500高股息组合的超额收益,以及股息率因子的风险溢价

上文分析表明,红利股投资在近年来的超额收益,存在多个方面的逻辑支撑。那么,今后红利股投资将会呈现哪些发展趋势?我们试图从投资工具和投资策略两个角度进行探讨。

从投资工具来看,公募基金正在加强红利类产品的布局,但该类基金目前的规模占比较低,未来发展空间较大。截至2019年二季度,以红利类指数为业绩基准的公募基金共计53支,其中偏股混合型基金规模最大,其次为被动指数型。自2011年至2019年二季度,偏股混合型红利基金发展缓慢,基金数量从13支增加到18支,规模从370亿缩减到325亿,目前占偏股混合型基金总规模的比例为3.8%;指数型红利基金数量从5支增加到23支,规模从46亿增加到112亿,目前占指数型股票基金总规模的比例为1.23%(图4)。对照美国数据来看,截至2018年中,美股红利smart beta ETF规模约为1257亿美元,约占美股全部ETF规模的3.5%。由此可见,A股红利类产品,尤其是红利smart beta产品存在较大的发展空间。

从投资策略来看,机构投资者将不断提升红利股投资的专业化水平,更好地发掘超额收益,更好地匹配客户风险偏好和投资目标。我们认为,红利股投资策略有如下两个发展趋势。

图4:红利类基金的数量和规模占比统计

一是面向超额收益目标,研发具有独创性的红利股专有型投资策略。

传统的A股红利指数以股息率高低作为选股依据,未能充分挖掘现金分红的信号内涵。在美股红利类基金中,股息增长率与股息率都被应用于基准指数构造,这一做法对A股红利股投资具有参考意义。有研究表明,某些高分红股票处在企业生命周期的成熟期后期,投资价值相对较低,应该从红利股组合中剔除。此外,作为上市公司回馈股东的另一种方式,股份回购政策正在被A股公司逐渐采用,给红利股投资带来了新的研究课题。近年来,一部分偏股型红利基金超越业绩基准,诠释了研究创造价值的专业投资理念。我们认为,A股分红政策仍处在不断发展和完善的过程中,通过深度研究获取红利股超额收益的空间仍然较大。

二是面向资产配置需求,构建风险收益属性更加清晰的红利股工具化投资策略。

诺贝尔经济学奖得主米勒和莫迪利安尼等人认为,在无税收、零交易成本、无限可分的“完美市场”中,分红政策对股票复权价格和资本成本没有影响。在此框架下,红利股的风格属性更加凸显,投资者倾向于从资产配置的角度看待红利股投资。为了更好地对接投资者的资产配置需求,红利基金需要具备足够清晰的风险收益属性。传统的高股息组合在估值、市值因子上存在未加控制的风险暴露,不适合作为资产配置的理想标的。使用数量化投资组合管理方法,我们可以构建收益来源更加清晰、阿尔法更加“纯粹”、风险更加可控的红利股组合,为资产配置客户提供良好的备选底层资产。

以上内容就是 红利类基金优点 红利类基金值得投资吗? 的解读,阿尔法是一个低风险超额收益投资知识网站。阿尔法主要为投资者提供股票知识、股票观点、股票分析和明智金融投资讨论等信息。阿尔法股票网从权威的投资博客、金融分析师、投资专家等投资信息中挑选一些质量较好的文章进行发布。转载红利类基金优点 红利类基金值得投资吗?请注明文章地址。