对冲策略和国内公募对冲基金到底怎么样?

admin888

|前段时间,汇添富绝对收益定开混合开放募集,汇添富官方原以为规模有序可控,没想到当场抢翻天,迅速限制大额买入。同时,海富通阿尔法对冲混合等同类对冲基金也被越来越多的大V推荐,这一现象在2019第三季度的FOF定期报告里也非常明显,众多低风险FOF都将对冲基金以显著的比例纳入自己的投资组合。那么,这些公墓对冲基金到底是个什么来头?它们所说的“对冲”是怎样实现的呢?这些公募基金的未来业绩可能会如何呢?本文就将从这3个角度简要点评一下国内的对冲基金。

对冲基金的概念

对冲基金比普通基金多了“对冲操作”,也就是选择两个或更多相关性很低的资产构成投资组合。换句话说,对冲基金会通过做空或是用不同地区/大类的资产互相对冲风险,并不奢求多种资产同时上涨,只希望其中一种在暴跌的时候,另一种可以上涨,如果上涨的比暴跌的多那么一点点,那这多出来的一点点就是对冲基金的收益。可见,对冲风险就是对冲基金的核心,而做空就是对冲风险的主要手段。

按照我上面的描述,对冲基金看起来收益好像不高,更像是一种“绝对收益”风格的基金。其实,最初的对冲基金并不是这样的,而是只要哪里有利润,对冲基金就会去哪里,只要一个资产在上涨或是在暴跌,对冲基金都会抓住机会,而不会在意这个资产究竟是个什么东西。不过没有人可以预知一切,所以除了顶尖的几家资管机构外,绝大多数对冲基金都是追求稳健的、和股债涨跌几乎不相关的收益,所以现在很多人把面向大众的对冲基金称为“绝对收益基金”。

对冲基金的“对冲”策略一览

股票多空

股票多空是一种很宽泛的对冲手段,往下细分的话还有几十种,这一策略就如其名,做多可能上涨的指数或股票,做空可能下跌的指数或股票。

长短仓策略

长短仓就是一种特别的股票多空手段,把做多的部分称作长仓,把做空的部分称为短仓,并且多和空的比例是不同的,比如说我可以70%做多蓝筹股票,30%做空垃圾股。

市场中性策略

市场中性是一种更严格的长短仓策略,简单了来说就是要求多头仓位和空头仓位基本一致。做多50%易方达上证50这只Smart Beta,做空50%上证50期货,这样易方达上证50跑赢上证50的部分就是利润。国内的公募基金几乎都是这一类。

套利策略

套利策略同样是一种非常宽泛的对冲手段,简而言之就是一切可以“赚一笔就走”的策略都可以算,比如ETF套利、可转债套利、固定收益套利等等,我们经常参与的A股/可转债打新也可以算是一种套利策略。最重要的一点是套利策略并不只是只有对冲基金可以参与,绝大多数混合型公募基金只要愿意,都可以参与一定程度的套利,像7月22日的科创板打新就是一例;固定收益套利和可转债套利听起来高大上,其实在基民中非常热门的“大安”长安鑫益增强混合就一直在小仓位做这样的套利,宛如一只私募。

事件驱动策略

“事件驱动”这个名字还真的不好下定义,根据国家产业政策和外部事件去短炒股票的可以算是事件驱动,提前埋伏准备让MSCI扩容资金接盘的游资也可以算是事件驱动,去做兼并套利、破产重组折价买资产的也是事件驱动的一种。国内一些灵活配置型公募基金(尤其是二级债基)就经常用小仓位做这样的事。

全球宏观策略/全球配置策略

我把全球宏观和全球配置放在了一起,主要是这两者在策略上比较接近,但确实是完全不同的策略。全球宏观是以全球所有资产为范围,去找可能上涨的资产,再做空可能下跌的资产。这听起来和股票多空很像,确实是的,但全球宏观的能选择的资产不只是股票,还有债券、外汇,贵金属等等。大名鼎鼎的索罗斯运营的就是一只全球宏观策略基金。全球配置策略就好理解一些,和前者的最大不同就是全球配置策略更强调资产的分散,没有意外情况的话一般不会做空。

还有期货CTA策略、垃圾债策略和新兴市场策略等很多种对冲基金会用到的手段,不过在公募基金业这种策略相对小众,不展开了。

国内公募对冲基金简评

依旧先以欧美市场对冲基金开始说起,欧美国家公募对冲基金的买入门槛较国内高的多,大型资管公司的产品买入门槛在10万到100万美元之间,且费率高的可怕,但神奇的业绩并不怎么样,平均下来年化收益率只有3%到5%,只能当一种收益更高银行存款来看待。如果要说为什么还有人会买这样的基金,我只能说别忘了在欧洲的银行存款已经没有收益了,甚至连正收益的债券都没有了,普通人和养老金这种低风险的投资者,如果想要拿一个稳健低风险的回报,除了去买美国的债券基金,那就只有绝对收益的对冲基金可以选择。同样这个趋势也会在别的国家扩散开,以中国为例,当前货币基金年化收益率只有2.5%左右,而A股又恰好是一个有着良好的alpha和极差的beta的市场,让市场中性对冲基金有了很好的发挥空间,7%左右的年化收益率是可以期待的。

这里就以汇添富绝对收益定开混合、富国绝对收益多策略混合、海富通阿尔法对冲混合这三只以市场中性为主要策略的对冲基金为例简单点评一下。

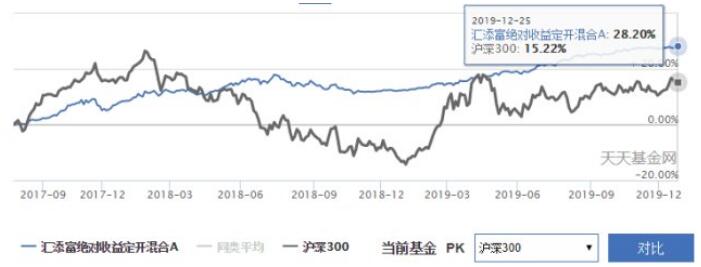

汇添富绝对收益定开混合

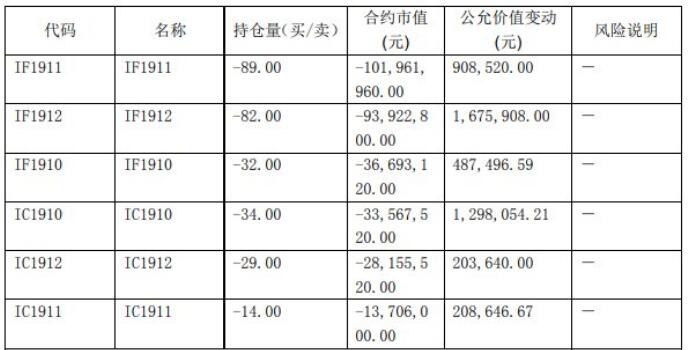

不过我看过很多人说,为什么像汇添富这样的“绝对收益基金”在2018年时也在下跌?那还不如直接持有现金算了。究其原因有两点,第一,这只基金不是严格的市场中性基金,多头和空头并不是严格的1:1,如果去翻翻季报的话,会发现大多数时候这只基金的多头(也就是股票的市值)略微多于空头,类似于上面说到的长短仓对冲策略,说明基金经理对市场比较有信心;第二,这只基金其实有相当大的比例投资于债券,这是一种“多资产配置策略”,也可以算是一种对冲基金常用的手段,不过呢,汇添富的股债比例变动的非常大,基金经理一直在择时,稍有些追涨杀跌:

海富通阿尔法对冲混合

由于海富通这只基金被太多人分析过,我就不长篇大论了,就简要说说它和汇添富的不同吧。

二是海富通的资产配置比较稳定,择时操作相对更谨慎:

四是在其他对冲手段上没有那么多种多样,只有期货套利和打新套利,且参与的仓位很小。

总的来说,虽然这只基金回报不是很稳定,但在某些行情下面表现的非常好,值得持有。

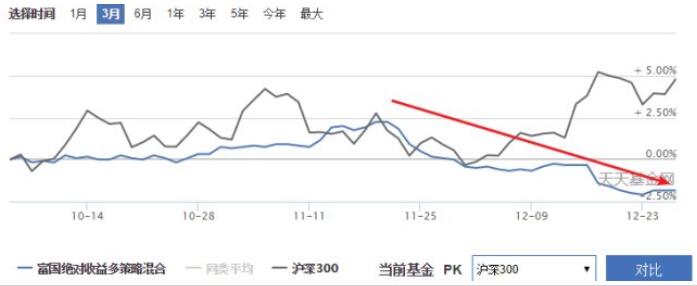

富国绝对收益多策略混合

上面已经介绍了两只基金,从走势图来看都会收到牛熊市的影响,并不是那么的“与市场无关”,一方面这是基金经理的操作问题,另一方面是因为任何的做空手段成本都是很大的,在2018年那种市场下,能横盘就已经不错了。这一节要讲的这只富国,在基金经理的操作上就要比上面的两位更稳健。

这只基金在大类资产配置上也非常纯粹,择时操作很谨慎,且几乎不配置债券,这使得它的回报更为纯粹:

其他对冲基金

除了以上三只之外,其他的公墓对冲基金业绩就比较一般了,怕文章消失我不敢说出名字。如果要问其他对冲基金为什么业绩差,那究其原因来自于两点点:一是它们做指数增强的能力有限,市场中性说到底就是指数增强+做空指数,由于产品定位的问题,一般不会把公司里其他的绩优基金的选股搬过来用,导致选股太差;二是对风险暴露的程度控制不好,要么指数增强的强度不够(增强仓位选股太分散)增强出来的收益还不够做空的费用,要么太贪那点Beta,着急做多或做空,但择时又不行。

对冲基金的收益完全来自基金经理,普通的股票型或债券型基金业绩不好可以怪大市不好,反正只要跑赢指数就行了,但对冲基金业绩不好,真的就是能力问题。

当然啦,其他的对冲基金并不是真的完全不行,也有很多值得配置的,这里再推荐三只基金:

一是华宝量化对冲,这只基金的风险暴露要比上面提到的三只都要小,也就是说业绩会更稳定,不会有很明显的回撤,最多横盘,而除了市场中性策略,它只用打新套利,这使得回报更为纯粹,也更为安全,可以持有。

二是工银绝对收益,这只基金一定程度上加入了经理的择时,同样采用量化手段,近年来表现非常稳定,可以持有。同时经理本人还是量化大神,其管理的QDII产品是在我看来满分的基金,也是我除了标普500之外唯一持有的欧美股的主动管理基金。

三是国泰全球绝对收益,这是一只FOHF(对冲基金的基金),它投资于5只来自欧美著名资产管理机构的对冲基金产品,内含全球宏观、长短仓对冲等国内没有的公募对冲基金产品,虽然刚开始时业绩不佳,但近年来表现尚可(看起来不太好是收汇率影响),一定程度上可以对冲全球范围内的利空,值得适当配置。关于这只基金更多的信息可以看我的历史文章。

最后

很多资产管理机构都推荐客户配置5%-10%的对冲基金,既能一定程度对冲股市和债市的风险,又能获得一个比较稳定的收益。但有一个注意点,对冲基金种类繁多,不要只配置于某一类基金,比如要是只买汇添富绝对收益,那最终的收益还是和二级债基差不多,依旧和A股高度相关。

以上内容就是 对冲策略和国内公募对冲基金到底怎么样? 的解读,阿尔法是一个低风险超额收益投资知识网站。阿尔法主要为投资者提供股票知识、股票观点、股票分析和明智金融投资讨论等信息。阿尔法股票网从权威的投资博客、金融分析师、投资专家等投资信息中挑选一些质量较好的文章进行发布。转载对冲策略和国内公募对冲基金到底怎么样?请注明文章地址。